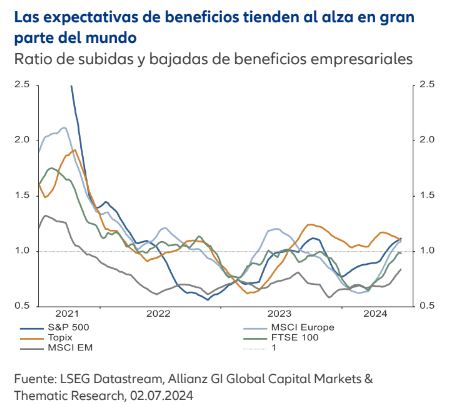

Cada filosofía tiene sus virtudes y el debate sobre qué enfoque es mejor no se resolverá hoy. Dicho esto, dado que la temporada de resultados empresariales del segundo trimestre de 2024 ya ha comenzado, esta semana nos centraremos en los fundamentales. ¿Por qué? Para muchos, un factor determinante de la cotización de una empresa es la rentabilidad, tanto la actual como la futura.

¿En qué situación nos encontramos? En EE.UU., las empresas del S&P 500 parecen estar bien posicionadas para obtener unos buenos beneficios durante este segundo trimestre. De hecho, entre las pocas compañías que ya han presentado sus cifras, los beneficios aumentaron más de un 9% interanual. Se trata ya del mayor aumento desde el primer trimestre de 2022, y es un dato que podría aumentar si los resultados reales siguen siendo mejores de lo que esperan los analistas.

Es importante destacar que el crecimiento de los beneficios del S&P 500 podría extenderse más allá de unas pocas de las gigantes tecnológicas, las llamadas “siete magníficas”. Según FactSet, los beneficios agregados de las 493 empresas restantes podrían aumentar un 6% durante este segundo trimestre de 2024, su primera subida en más de un año.

En Europa, las expectativas de beneficios son más moderadas. Según LSEG Research, los beneficios del Stoxx 600 probablemente aumenten un 1,4%. Pero las expectativas para la segunda mitad del año son más sólidas: los analistas prevén que los beneficios del Stoxx 600 aumenten un 5% en 2024, siendo las entidades financieras las que obtengan los mejores resultados (véase nuestro Gráfico de la semana).

Claves de la próxima semana

Aunque los beneficios empresariales ocupan un lugar destacado en la agenda semanal, la situación macroeconómica también merece nuestra atención, ya que se publicarán algunas cifras importantes de cara al final de la semana.

El lunes, los datos, a pesar de ser importantes, no serán suficientes para influir en los mercados. Se trata de las ventas minoristas alemanas, la actualización del tipo de interés preferencial de los préstamos en China y el índice de actividad nacional de la Reserva Federal de Chicago. El martes, el calendario se calienta ligeramente con la publicación de la confianza del consumidor de la zona euro, las ventas de viviendas disponibles en EE.UU. y la inflación medida por el índice de precios al consumo (IPC) de Singapur.

El miércoles se abre la veda, con los datos del índice Gfk de confianza del consumidor alemán, las ventas de viviendas de nueva construcción en EE.UU. y la decisión sobre los tipos del Banco de Canadá. Además, se publicarán los índices de gestores de compras (PMI) de los sectores manufacturero y de servicios de Francia, Alemania, la zona euro, Japón, Reino Unido y EE.UU.

El jueves las cosas se ponen interesantes. En Alemania, la atención se centrará en el índice de clima empresarial ifo, que se suavizó en mayo y junio tras tres meses consecutivos de subidas. En EE.UU. también se publicarán datos actualizados sobre los pedidos de bienes duraderos, las peticiones de ayuda por desempleo y el pronóstico adelantado del PIB del segundo trimestre de 2024.

Los inversores con una filosofía optimista pueden esperar un final tranquilo para una semana de verano, pero el viernes se publicarán datos clave. En Japón, la inflación medida por el IPC de Tokio es un indicador habitual de las condiciones de la economía nacional y una señal importante para el Banco de Japón. En Europa, los inversores estarán atentos a las ventas minoristas en España y a la confianza de los consumidores en Francia e Italia. Al otro lado del Atlántico, los inversores estadounidenses conocerán la inflación subyacente del IPC de junio. Se trata del indicador de precios más importante para los responsables de la política monetaria de la Reserva Federal (Fed), ya que incluye datos sobre la inflación de los precios al consumo y al productor que ya sabemos que presagian una tasa de inflación cercana al objetivo para junio.

El presidente de la Fed, Powell, ha indicado que la moderación de los datos de inflación está generando más confianza en que la inflación está volviendo a su objetivo. Esto debería ser motivo de alegría, independientemente de su filosofía de inversión.