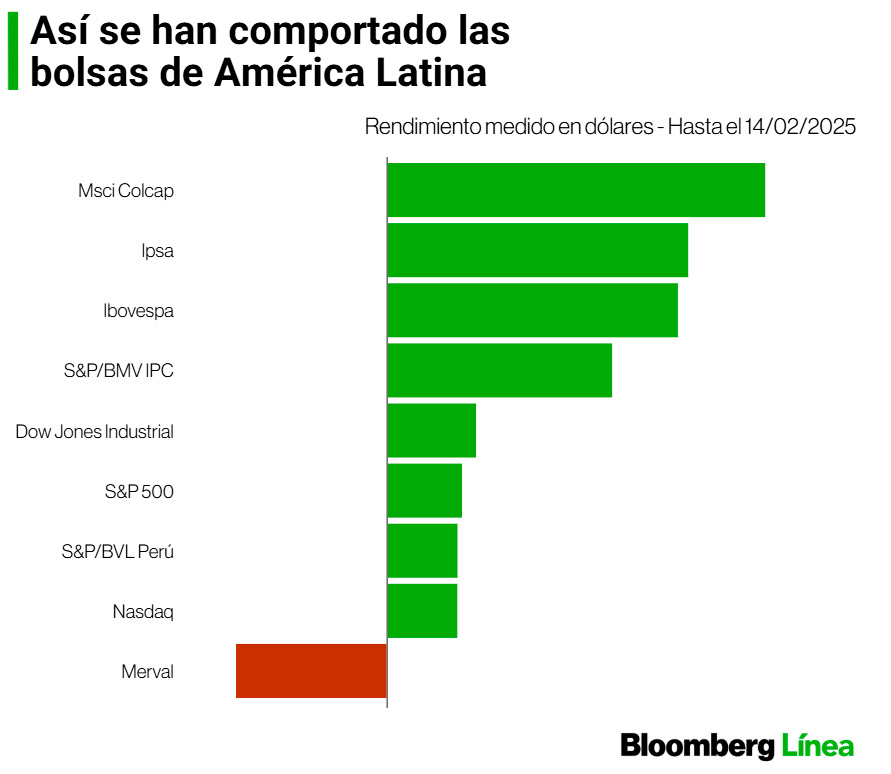

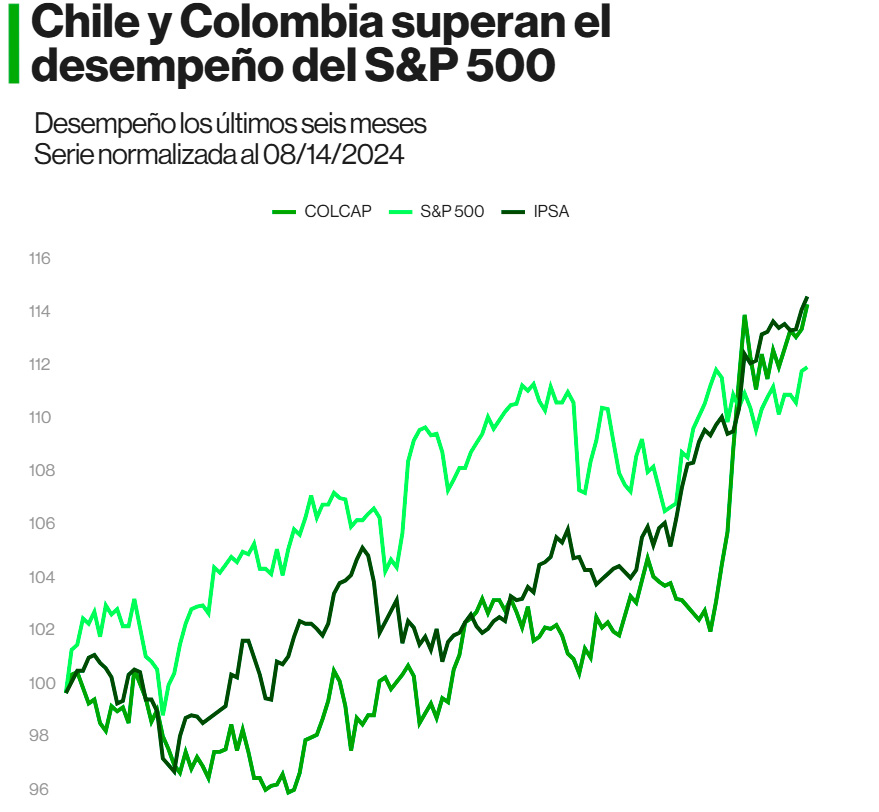

Los mercados de la región han mostrado un desempeño sobresaliente en 2025, con los índices de Colombia y Chile mostrando alzas de más de 15%.

Las balas arancelarias que ha disparado el presidente de Estados Unidos, Donald Trump, todavía no han afectado a las bolsas de América Latina. Algunas de ellas no solo se encuentran entre los mercados que mejores rendimientos han entregado en todo el mundo, sino que incluso su desempeño puede ser cinco veces superior al de los principales índices bursátiles de Estados Unidos.

Una mezcla de factores locales y el hecho de que Trump no haya impuesto de inmediato las tarifas comerciales, usadas hasta ahora más como una táctica para impulsar negociaciones, han ayudado a las acciones de la región.

Por ejemplo, el Colcap (COLCAP), el principal indicador bursátil de la Bolsa de Valores de Colombia, muestra un rendimiento de 20,14% en dólares, el tercero más alto en todo el mundo en lo corrido del año entre los principales índices.

El IPSA (IPSA) de la Bolsa de Valores de Santiago no se queda atrás y es el cuarto en el mundo con el rendimiento más alto en lo corrido del año, tras un incremento de 16,03% medido en dólares. El Ibovespa (IBOV) de Brasil ha subido 15,48%, mientras que el S&P BMV/IPC (MEXBOL) de la Bolsa Mexicana ha mostrado un rendimiento de 11,97%.

Todas están entre las 20 bolsas del mundo que han mostrado el desempeño más alto en lo corrido del año.

Su comportamiento contrasta con los principales indicadores bursátiles de Estados Unidos: el Dow Jones Industrial ha subido 4,71%, el S&P 500 ha avanzado 3,96% y el Nasdaq Composite ha ganado 3,71%.

El ‘trade’ electoral

El desempeño que han tenido las bolsas latinoamericanas no tiene una respuesta única. Colombia, que ha mostrado el mejor comportamiento hasta el momento, se ha visto beneficiada por “una combinación de un mercado sobrevendido, valoraciones bajas, una mejora en el ciclo crediticio, altos rendimientos por dividendos y las primeras apuestas sobre un posible cambio de régimen en 2026”, según un análisis de César Pérez, head de research de BTG Pactual.

Incluso, Pérez destacó que el mercado colombiano resistió a los impactos del breve conflicto diplomático con EE.UU. luego de la negativa inicial del presidente Petro a permitir el aterrizaje de dos vuelos de repatriación con migrantes.

Felipe Campos, gerente de Inversión y Estrategia de Alianza Valores y Fiduciaria, ha defendido la tesis de que Colombia y Chile “son las nuevas favoritas de Latinoamérica”, porque no solo han demostrado ser economías donde los contrapesos funcionan, sino que son las próximas en tener elecciones presidenciales.

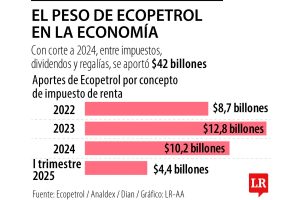

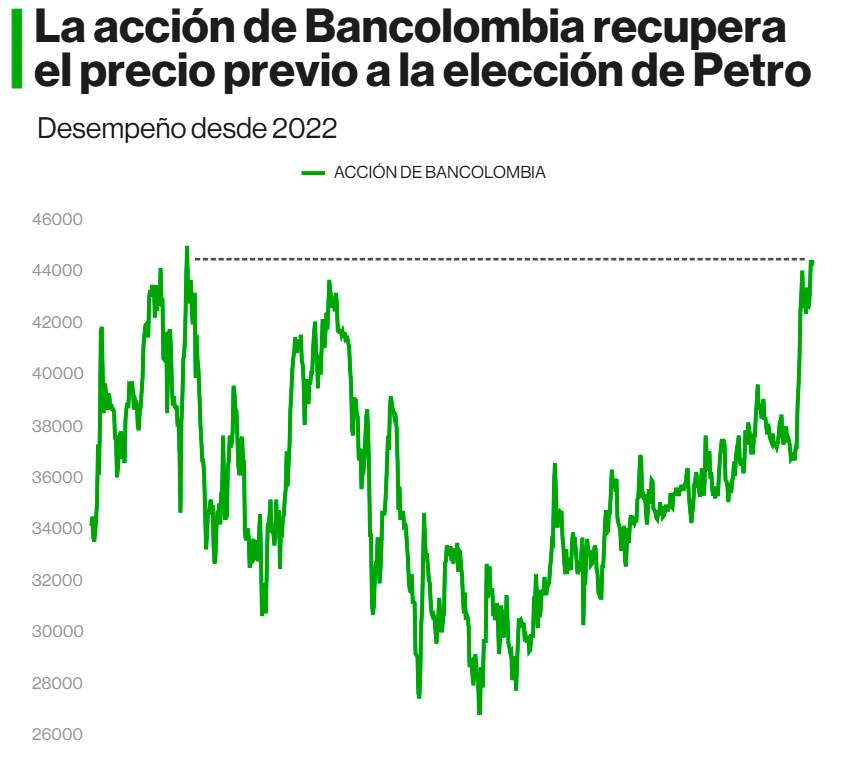

Esa postura se ha visto en los cambios de recomendaciones que han hecho los analistas en las dos principales acciones del mercado colombiano: Ecopetrol (ECOPETL) y Bancolombia (CIB). En el caso de la primera, los analistas de Bradesco BBI dicen que la acción “debería ser una mejor opción para aprovechar el ciclo electoral, ya que existe una considerable posibilidad de que el electorado vuelva a un gobierno más de centro-derecha en 2026″.

En el caso de Bancolombia, un análisis de Morgan Stanley (MS) destacó que el actual gobierno, golpeado por reformas controversiales, un entorno macroeconómico débil en los últimos 18 meses y episodios de violencia localizada, enfrenta uno de los niveles de aprobación presidencial más bajos de los últimos 30 años.

Históricamente, niveles en estos mínimos han coincidido con cambios de administración durante las elecciones, dijo Morgan Stanely. En este contexto, agregó que existe el potencial de un giro hacia un gobierno más amigable con el mercado en las próximas elecciones presidenciales de mayo de 2026, lo que podría representar un catalizador positivo para la valorización de los activos en el mercado.

No obstante, Bradesco BBI, a pesar del fuerte repunte de la bolsa, mantiene una visión cautelosa sobre Colombia, debido a los riesgos de política económica que pueden afectar el desempeño del mercado en el mediano plazo.

Pérez coincidió en que el mercado chileno también ha reflejado el optimismo en torno a las elecciones presidenciales de 2025. Los candidatos de derecha lideran las encuestas, lo que podría abrir la puerta a un cambio político.

México y Brasil aún no sienten el ruido arancelario

A pesar de que México y Brasil han sido mencionados como algunos de los países que podrían ser víctimas de los aranceles de Trump, la amenaza no ha afectado el desempeño bursátil.

Un informe de Monex resaltó que el desempeño de la bolsa mexicana se ha movido en terrenos positivo a lo largo del año y calificó que ahora se encuentra “en una valuación de nuevo justa”, pero que podría revisarse al terminar la temporada de reportes empresariales.

A pesar del pesimismo que predominó en la segunda mitad de 2024, la firma destacó que el mercado ha mantenido una valuación atractiva en el inicio de 2025, aunque todavía se espera un catalizador que confirme la tendencia.

Monex señala que el mercado ha construido su rendimiento sobre los fundamentos de empresas con mayor peso en el índice, pero aún persisten incertidumbres relacionadas con el entorno económico y comercial en México y Estados Unidos.

Los analistas de Bradesco BBI destacan valuaciones atractivas, amortiguadores económicos gracias a un peso mexicano relativamente estable y empresas con activos en EE.UU. que pueden actuar como anclas de valoración.

El informe señala que el gobierno de Claudia Sheinbaum ha adoptado un enfoque pragmático para manejar las relaciones con EE.UU., logrando una prórroga de un mes en la implementación de aranceles.

Brasil sigue liderando en la región en términos de flujo de capital y desempeño relativo frente a otros mercados emergentes. Bradesco BBI destaca un real más fuerte y una reducción en la exposición a riesgos externos como la política de EE.UU.

El informe señala que los inversionistas extranjeros han aumentado su sobreponderación en el mercado brasileño y que los inversionistas locales han cubierto posiciones cortas. Destacan que “Brasil solo ha tenido un año negativo después de un enero positivo en los últimos 35 años”.

Optimismo por Perú y Argentina

A pesar de que las bolsas de Perú y Argentina no han mostrado el mismo desempeño que sus pares en Latinoamérica, los analistas mantienen su optimismo por esos mercados.

César Pérez, Head de Research de BTG Pactual, destacó que el mercado peruano mostró “un desempeño estable en moneda local en enero”. Sin embargo, las acciones tuvieron resultados mixtos, donde “Buenaventura y los bancos registraron ganancias, mientras que las mineras polimetálicas cayeron”.

Pérez dijo que la economía peruana sigue en fase de crecimiento, dado que “la producción nacional aumentó un 3,9% interanual en noviembre, marcando el quinto mes consecutivo de crecimiento superior al 3%”.

A pesar de mantener una visión cautelosa, JPMorgan recomendó “ganar exposición a través de nombres más pequeños que están operando con valoraciones más descontadas, como IFS (IFS) e InRetail (INRETC1)”. Para los analistas del banco estadounidense, los inversionistas en general coincidieron en que la elección “presidencial de abril de 2026 parece más abierta que en el resto de los países andinos“.

Por otro lado, el mercado argentino, a pesar del buen desempeño de los bancos, se vio golpeado por la caída de YPF (YPF) y las empresas de servicios públicos, luego de que “el regulador estableció una nueva tasa de retorno (WACC) del 6,22% en términos reales después de impuestos, por debajo del 10,3% anterior”.

Para Bradesco BBI, Argentina es la mejor oportunidad de inversión en América Latina en 2025. Se espera que la agenda de reformas de Javier Milei impulse una reducción del riesgo país y una revalorización de los activos argentinos, además de una posible reincorporación al índice MSCI de mercados emergentes.

Información extraída de: https://www.bloomberglinea.com/mercados/bolsas-de-america-latina-resisten-a-trump-y-suben-hasta-cinco-veces-mas-que-wall-street/