Según documentos conocidos por Bloomberg, el país está ofreciendo más de los bonos con vencimiento para años 2035 y 2053.

Colombia acude a los mercados mundiales de deuda por primera vez este año, poniendo a prueba el apetito de los inversores por los bonos de mercados emergentes con calificación “basura”.

El productor de petróleo sudamericano está ofreciendo más de las notas con vencimiento en 2035 y 2053 que emitió por primera vez en noviembre, según los documentos presentados el miércoles. Los ingresos se utilizarán para financiar programas sociales bajo las directrices ESG de la nación.

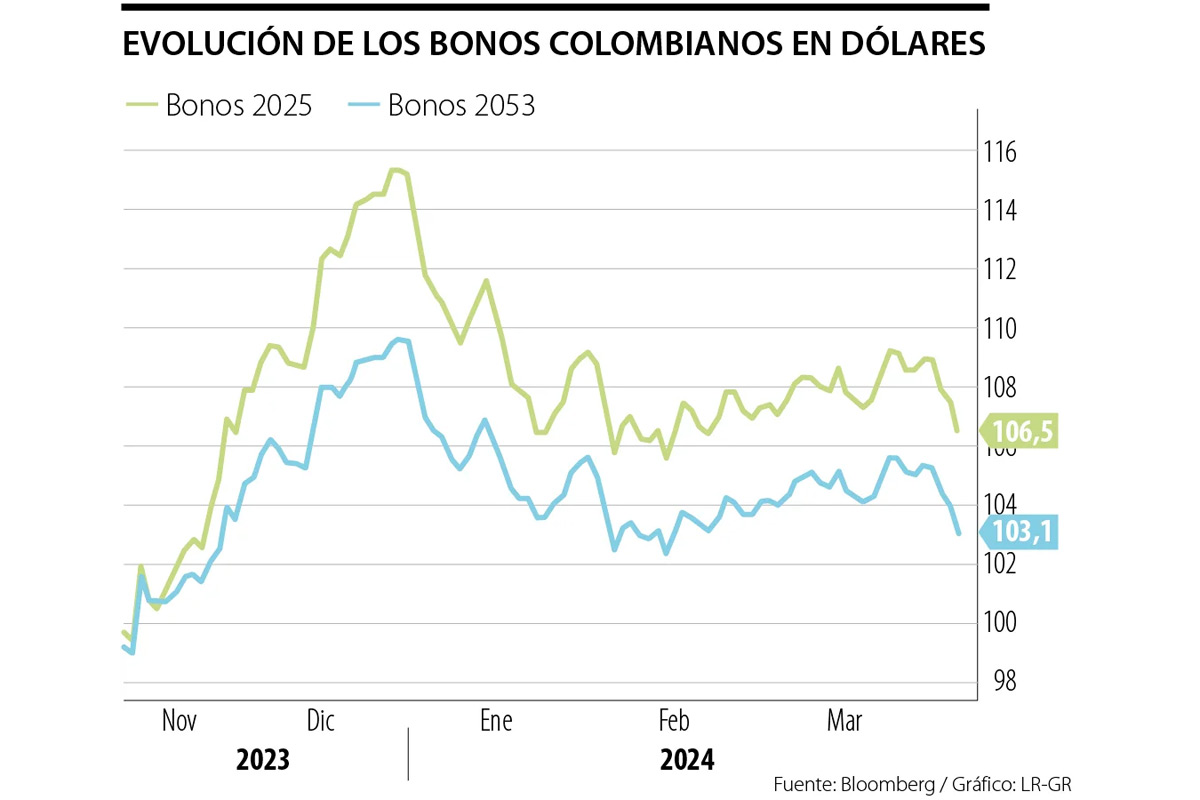

Los bonos se vendieron originalmente en una operación de dos tramos en la que el país recaudó US$2.500 millones, con cupones de 8% y 8,75%, respectivamente. En enero, S&P Global Ratings redujo a negativa la perspectiva crediticia de Colombia por la “potencialmente persistente debilidad de la confianza de los inversores”, que podría lastrar el crecimiento.

La administración del presidente Gustavo Petro tomó medidas a última hora del martes para ejercer control sobre una de las mayores aseguradoras de salud del país, una señal de cómo el líder izquierdista está recurriendo a la intervención directa en la industria privada a medida que se estancan sus esfuerzos por revisar el modelo económico a través del Congreso.

Los bonos cayeron en toda la curva el miércoles, liderando las pérdidas en un índice de deuda pública de mercados emergentes compilado por Bloomberg. Se encuentran entre los peores resultados del índice este año, con unas pérdidas de 3,6%, frente a 1,3% de sus homólogos.

Una serie de países con calificación de “basura”, como Brasil, Turquía y Costa de Marfil, han emitido deuda con éxito en los mercados internacionales este año, a medida que disminuye la volatilidad de los tipos de interés en Estados Unidos, ya que se espera que la Reserva Federal empiece a recortarlos en breve.

El rendimiento adicional que exigen los inversores para mantener la deuda externa de Colombia ha descendido a 291 puntos básicos sobre los bonos del Tesoro similares, tras caer casi 100 puntos básicos en los últimos 12 meses.

Las entidades Deutsche Bank Securities y Santander gestionan la operación.