La petrolera dice que la cotización de sus bonos ya reflejaba el mismo riesgo de la nueva calificación un nivel por debajo de grado de inversión.

Moody’s Ratings bajó la evaluación del riesgo crediticio base de Ecopetrol de b1 desde ba3. Según dijo la calificadora de riesgo, las razones por las que tomó la decisión son el reflejo de un cambio en la política financiera de la empresa.

En la misma decisión, bajó la calificación de emisor de largo plazo y la calificación sénior no garantizada a Ba1 desde Baa3, además de cambiar la perspectiva a estable de negativa.

Según la agencia, el apalancamiento ha aumentado de forma simultánea con la distribución de los dividendos. “La baja también refleja el registro de un flujo de efectivo libre negativo en 2023 y la expectativa de Moody’s de que Ecopetrol seguirá registrando flujos de efectivo libres negativos hacia 2025”, expresó la calificadora.

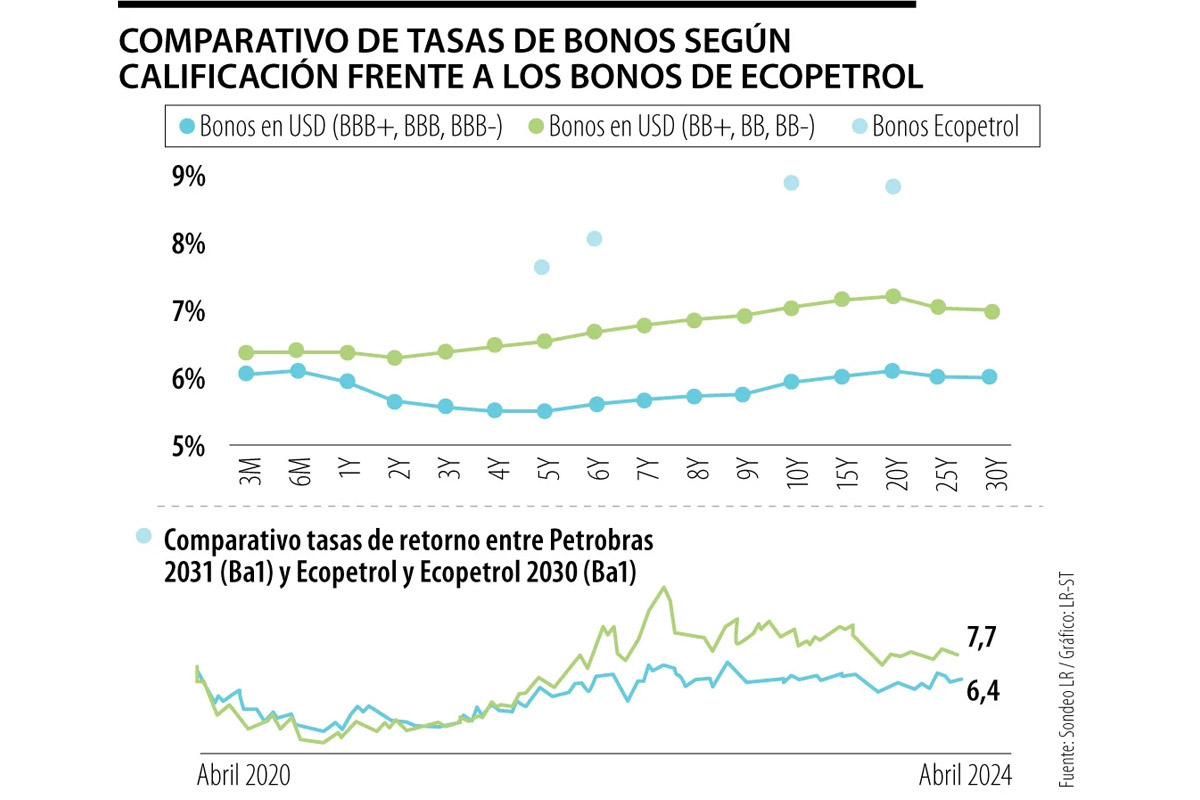

Este jueves, la petrolera respondió y señaló que la cotización de sus bonos “ya reflejaba el mismo riesgo de la nueva calificación de Moody’s (un nivel por debajo de grado de inversión) debido a las calificaciones globales de Ecopetrol de Fitch Ratings (BB+) y S&P Global Ratings (BB+) generadas desde 2021”.

Además, la compañía dijo que no prevé “un impacto significativo en el precio de la acción” tras la rebaja de Moody’s y que “ratifica su compromiso con la gestión eficiente de sus recursos, el cumplimiento del plan 2024 y el responsable manejo de su posición de liquidez y métricas de deuda”.

Por otra parte, la petrolera afirmó que “los movimientos de dicho activo se asocian principalmente a los precios del petróleo”. Así mismo, la compañía continuará enfocando sus esfuerzos para el cumplimiento del plan de eficiencias y control de costos en 2024.

¿Qué efectos puede tener?

Felipe Campos, gerente de Inversión y Estrategia Alianza Valores y Fiduciaria, dice que “Moody’s está tomando un camino que ya habían tomando hace tres años Ficth y S&P, osea que ahí no hay nada nuevo. Cuando en las calificadoras la tercera se alinea, no tiene un impacto tan grande. Sin embargo, es muy interesante lo que puede significar para la calificación de Colombia, porque las decisiones que toman como país y como compañía tienden a ser relativamente seguidas. En un mes, en septiembre, hablan de Ecopetrol, Moody’s y en octubre ya estaban hablando de la calificación de Colombia”.

“No hay una consecuencia inmediata por que es un punto de vista que ya tenían los inversionistas, que ya habían castigado la deuda de Ecopetrol y las calificadoras. Lo que está haciendo Moody’s es llegar a exponer una información que el mercado ya había tenido hace mucho tiempo. Igual es una alerta, si alguien estaba muy optimista en el país, comienza a reconocer unos números que se están deteriorando, pero inmediatamente no hay un impacto adicional a lo que ya el mercado ha estado manejando”, agrega Campos.

Ahora bien, aunque Ecopetrol ha incrementado sus niveles de deuda para financiar su expansión, incluyendo la adquisición de ISA, Moody’s reconoce que las inversiones de capital no se han traducido en un aumento similar del Ebitda de la empresa.

La deuda aumentó a una tasa de crecimiento anual compuesta (CAGR, por sus siglas en inglés) de 22% durante 2019-2023, mientras que el Ebitda solo creció a una Cagr de 11%. Dado que Moody’s espera que Ecopetrol continúe financiando con deuda su plan de inversiones de capital en un contexto de altas tasas de interés, la cobertura de intereses disminuirá aún más a 7.3x, en promedio, para 2024 y 2025.

En cuanto a dicha deuda, Andrés Duarte, director de Renta Variable de Corficolombiana, opina que “de acuerdo con Ecopetrol, una vez ejecutada la operación de manejo de deuda por US$1.200 millones, con recursos ya comprometidos de un contrato de crédito, los vencimientos de capital de 2024 se limitan a US$200 millones, mientras que en 2025 se vencen aproximadamente US$300 millones”.

“Adicionalmente, la empresa presenta holgura en sus indicadores de endeudamiento actuales (deuda bruta sobre EBITDA de 1,9x y deuda sobre patrimonio de 1,2 veces). Lo anterior, junto con la mejor situación de caja en 2024, habiendo acotado la carga del FEPC al diésel, limitan la necesidad de nuevo endeudamiento para los siguientes dos años, así como el efecto del deterioro en la calificación de Moody’s para Ecopetrol”, añade Duarte.

Por otro lado, el experto dice que la consecuencia es un encarecimiento en el costo del nuevo endeudamiento para Ecopetrol inicialmente, “muy probablemente esto va afectando el futuro endeudamiento en dólares en los mercados de capitales para los demás emisores del sector real colombiano. La noticia es negativa para estos emisores y el país en general, pues parte de lo que se necesita en este momento para que las empresas inviertan, es precisamente que baje el costo del endeudamiento”.

Cabe resaltar que Moody’s también reconoce que algunos de los proyectos planificados por Ecopetrol, en particular los que involucran gas natural, conllevan un mayor riesgo de ejecución debido a su ubicación offshore en aguas profundas.

Así mismo, la firma expresó que la posición de liquidez de la estatal petrolera es adecuada en tanto que registró un flujo de efectivo libre negativo de US$3.400 millones financiado mediante un aumento de la deuda de US$3.800 millones dadas sus inversiones de capital sin precedentes. La posición de efectivo de Ecopetrol a diciembre de 2023 era de US$3.600 millones.