Aunque la inflación sigue cediendo, el Banco de la República mantiene la postura de mantener controlada la intervención y evitar reveses económicos.

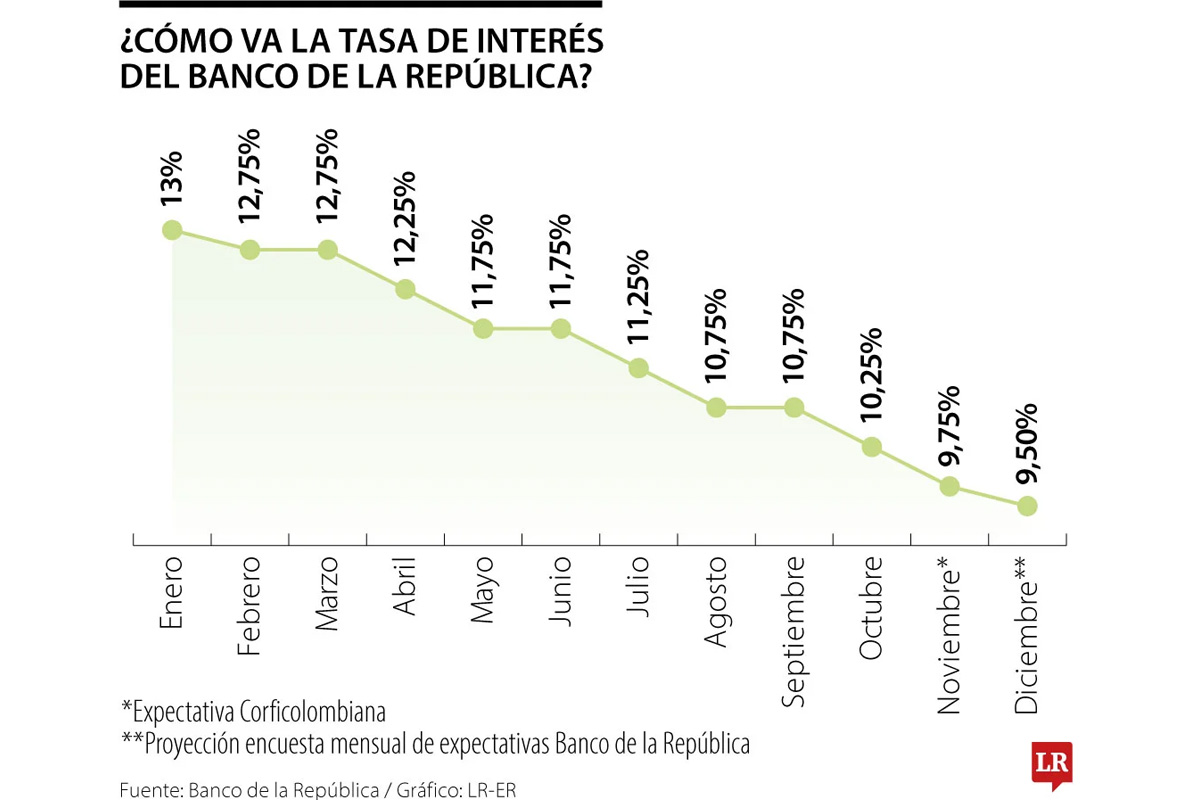

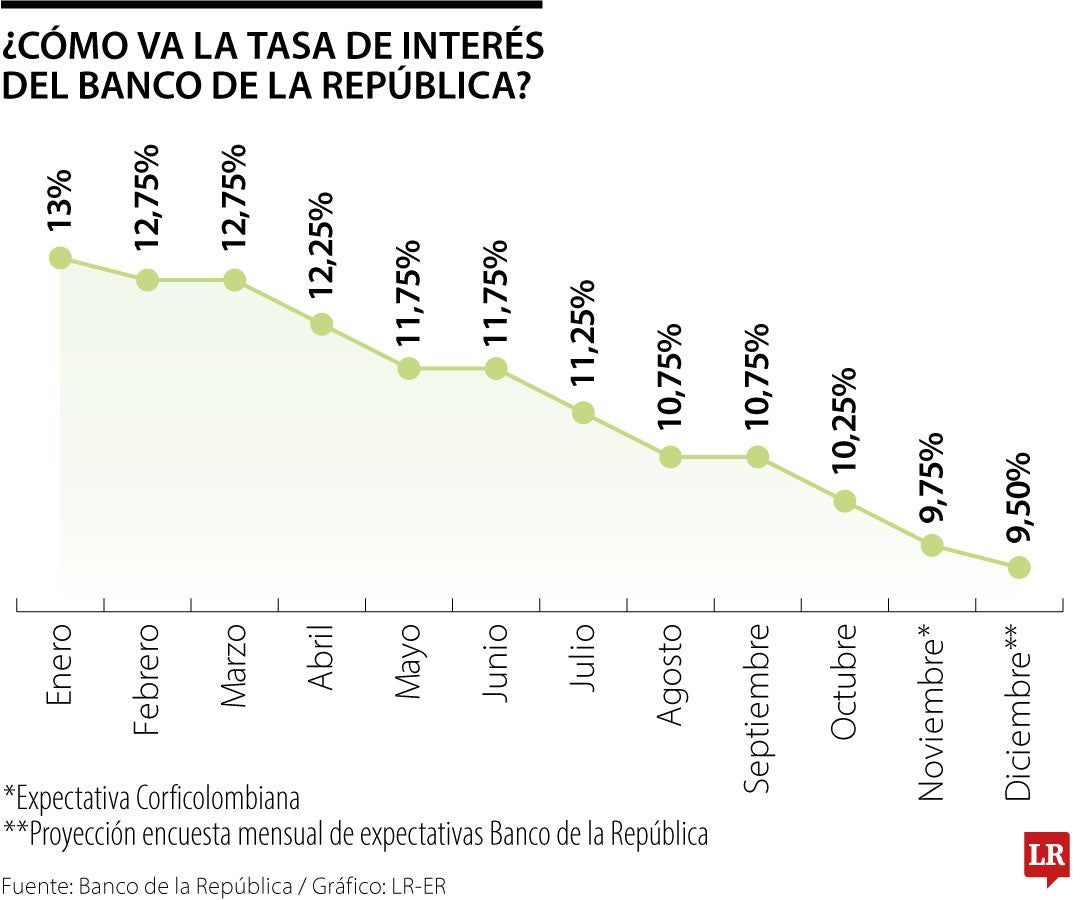

La Junta Directiva del Banco de la República se prepara para la penúltima reunión de codirectores, donde se definirá si se mantiene a la baja la tasa de interés. En lo que va de 2024 el Emisor ha reducido 275 puntos básicos su política de intervención, pero tanto el Gobierno como demás agentes del sector consideran que la bajada debería acelerarse.

El año empezó con una tasa de interés de 13%, y en promedio, el Emisor baja 50 puntos básicos su intervención mensualmente, aunque hay que destacar que en tres oportunidades la referencia se mantuvo estable (marzo, junio y septiembre).

En resumen, el Banco de la República mantiene esa “cautela”, teniendo en cuenta el comportamiento de la inflación. El dato del Índice de Precios al Consumidor de septiembre, el más reciente, se ubicó en 5,81%, es decir, en lo que va del año el IPC ha caído 2,54 puntos porcentuales.

Teniendo en cuenta lo anterior, y que la intervención actual está en 10,25%, la tasa de interés real es de 4,44%, dato criticado por analistas, incluso hasta por el presidente Gustavo Petro.

La meta del gobierno en reducción de inflación se ha alcanzado.

Significa que los ingresos de los colombianos son más estables y que para aquellos que su ingreso haya tenido un crecimiento superior a 5,81% respecto del año pasado, han experimentado un incremento real en su… https://t.co/uXMhw5yn86

— Gustavo Petro (@petrogustavo) October 8, 2024

Por ejemplo, Corficolombiana señaló en un reporte que a principios de año se esperaban reducciones cercanas a los 75 puntos básicos mensuales, pero con lo visto en el año, y soportados en los argumentos reflejados en las minutas del banco central, para la próxima reunión se espera una reducción de 50 puntos.

“Según las minutas de septiembre, la mayoría de los codirectores considera que acelerar el ritmo de recortes de la tasa de interés ‘podría conllevar riesgos importantes para la continuidad’ del proceso de relajamiento monetario, pues la inflación aún es más alta que en otros países de la región y les preocupa la persistencia de la inflación de servicios, la incertidumbre sobre el ajuste del salario mínimo y la rigidez de las expectativas de inflación”, señaló Corficolombiana en su informe.

Otro factor a tener en cuenta es la incertidumbre fiscal, pues Corficolombiana asegura que eso está acelerando la depreciación del peso colombiano, lo que podría estar dándole otro motivo para que el Emisor mantenga la cautela.

“Los argumentos de cautela expuestos por varios codirectores y la información conocida durante el último mes en materia de inflación, actividad económica y riesgos fiscales nos llevan a anticipar que, en la reunión de esta semana, la Junta decidirá nuevamente por mayoría de 4 a 3 reducir en 50 pbs la tasa de política monetaria, a 9,75%“, explicó Corficolombiana.

Cabe destacar que en la encuesta mensual de expectativas del Banco de la República, los analistas prevén que la tasa de interés cierre en 9,50%.

Corficolombiana consideró que la próxima reunión de codirectores tendrá que evaluar la incidencia del déficit fiscal, la ejecución presupuestal y la denominada reforma al Sistema General de Participaciones.

“Los miembros de la Junta que votaron por una reducción de 75 pbs. destacaron que la política monetaria ha logrado inducir un descenso sostenido de la inflación, que la ha aproximado al logro de la meta (…) Otro factor que muestra los avances en el ajuste realizado es la reducción en el déficit en cuenta corriente, que persiste hasta el segundo trimestre de 2024”, reflejaron las minutas de la reunión del Banco de la República, desarrollada en septiembre.

Información extraída de: https://www.larepublica.co/economia/tasas-de-interes-se-mantendrian-a-la-baja-pero-no-al-ritmo-que-esperan-los-analistas-3985662