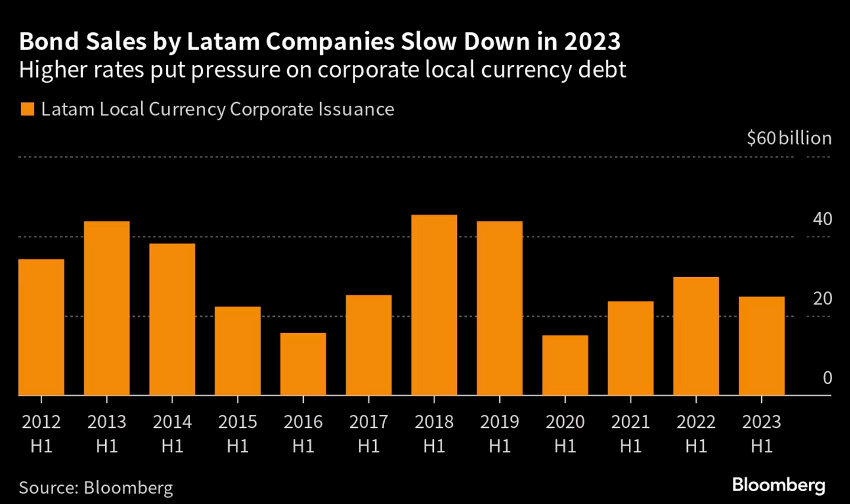

La escasez de préstamos se explica en parte por uno de los episodios de inflación más obstinados de la región, que se mantiene alto después de un año y medio de aumentos de las tasas de interés.

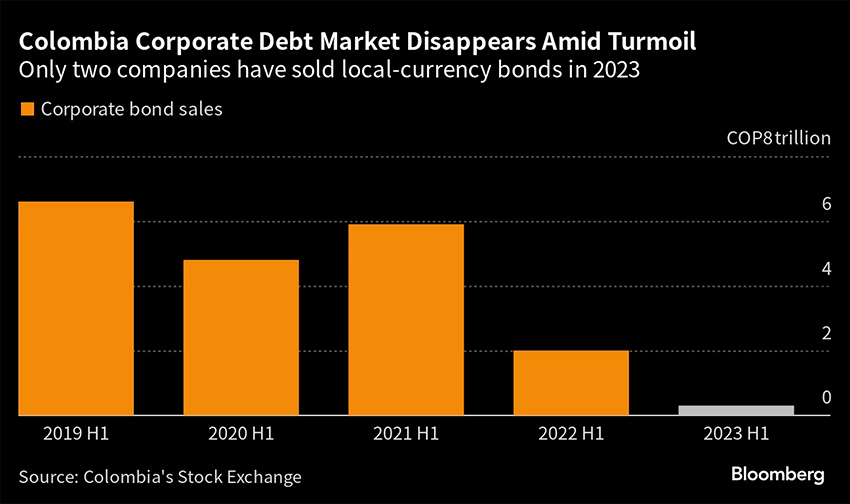

El mercado de bonos corporativos de Colombia está prácticamente cerrado.

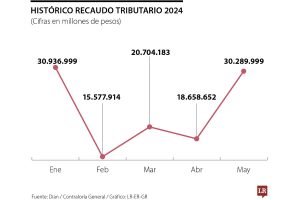

Solo dos empresas han vendido deuda este año, tomando en préstamo tan solo 292.000 millones de pesos (US$70 millones). Eso representa un 85% menos que en el mismo período de 2022, según datos de la Bolsa de Valores de Colombia, y una caída más pronunciada que la baja del 16% en la emisión observada en América Latina durante el mismo período.

“Nunca lo hemos visto tan pronunciado pero es que jamás habíamos tenido tantos choques al mismo tiempo”, dijo Nicolás Mayorga, director de emisores, análisis e investigación de la Bolsa de Valores de Colombia.

La escasez de préstamos se explica en parte por uno de los episodios de inflación más obstinados de la región, que se mantiene alto después de un año y medio de aumentos de las tasas de interés. A pesar de que los precios al consumidor están al máximo, lo que ayuda a que los inversionistas se vuelvan optimistas sobre otros activos, no se prevé que las empresas regresen al mercado pronto.

Los emisores —y los inversionistas— también se alejan del mercado en medio de un período político agitado tras un año de la primera presidencia de izquierda del país, bajo la dirección de Gustavo Petro. Mientras su Administración enfrenta un escándalo cada vez mayor, Petro continúa impulsando reformas controvertidas, incluida la limitación del rol de las administradoras de fondos de pensiones privadas —que son de los mayores compradores de bonos corporativos—.

“No es tanto que las empresas quieran o no quieran”, dijo Luis Carlos Sarmiento Gutiérrez, director ejecutivo del conglomerado bancario más grande de Colombia, Grupo Aval. “Sino es el costo que les representaría salir a colocar emisiones sustanciales de deuda, y es que ese costo sería tan alto o de pronto ni siquiera se podría colocar porque todavía hay incertidumbre en el exterior y todo el mundo está esperando a ver cómo terminan estas reformas”.

El declive comenzó el año pasado y se profundizó cuando Petro, quien asumió la presidencia en agosto, anunció ambiciosos programas y políticas sociales destinados a sacar a millones de personas de la pobreza. Los inversionistas temían que su agenda acumulara deuda y perjudicara la moneda.

El peso colombiano alcanzó mínimos históricos y los rendimientos de los bonos del Gobierno local, conocidos como TES, aumentaron por encima del 15% en octubre.

Una de las dos empresas que acudió a los mercados este año fue una firma de financiamiento de vehículos, Finanzauto SA, que tomó un crédito de alrededor de US$15 millones en bonos con vencimiento en dos años, con tasas de hasta el 17%.

Más recientemente, los inversionistas recibieron con entusiasmo las señales de que la agenda de Petro podría desmoronarse.

Los bonos denominados en dólares han repuntado desde fines de mayo, cuando un escándalo relacionado con acusaciones de que autoridades usaron de manera indebida interceptaciones telefónicas y polígrafos terminó en la renuncia de la jefe de Gabinete de Petro y en una investigación de financiamiento de campaña. Desde entonces, los debates en el Congreso sobre reformas clave se han retrasado o no han logrado obtener el apoyo necesario para avanzar.

El respiro no ha llegado aún al mercado local de bonos. Muchas empresas están posponiendo los planes para vender deuda debido a la debacle y por la inflación persistente. El Banco de la República, en dos años, elevó las tasas de interés al nivel más alto en casi 25 años. La inflación sigue por encima del 12%, aunque se está moderando en otros países de América Latina.

El Gobierno reconoce que el mercado local se ha ido “marchitando” y está trabajando de la mano con la Bolsa de Valores en medidas para estimular la liquidez, dijo el director de Crédito Público, José Roberto Acosta, en una entrevista desde Nueva York.

Reforma pensional

La propuesta de Petro para el sistema pensional busca impulsar más contribuciones de los trabajadores al sistema público de pensiones, reduciendo efectivamente los flujos hacia los fondos privados que poseen alrededor de una cuarta parte de los 75 billones de pesos (US$18.000 millones) de deuda corporativa pendiente. El sistema público no invierte en los valores.

Arnoldo Casas, administrador de fondos en Credicorp Capital, que maneja bonos corporativos denominados en pesos, dijo que el mercado recibirá un impulso cuando las tasas de interés comiencen a bajar. Pero por ahora, el mercado carece de liquidez ya que los fondos de pensiones privados y las compañías de seguros son los principales compradores. “El tema que veo complicado es la incertidumbre frente a la reforma pensional”, comentó.

Mientras tanto, otras partes de la agenda de reformas de Petro, como los planes para prohibir nuevas perforaciones petroleras, tienen un impacto directo en la economía. El Ministerio de Hacienda estima que el producto interno bruto se expandirá un 1,8% este año, frente al 7,3% en 2022.

“Creo que lo político que ha influido han sido dos cosas. Primero, la transición energética, ya que de ella depende el desempeño de la economía”, dijo Juan David Ballén, estratega de Casa de Bolsa en Bogotá. “Y segundo, por la reforma pensional, al ser los fondos de pensiones hoy uno de los principales inversionistas en el mercado de capitales”.